非課税枠拡大や恒久化で話題の新NISA。

でも「なんだか難しそう…」「本当に得するの?」と尻込みしてしまう人も多いかもしれません。

そんな人のために、今回は新NISAのポイントを徹底的に解説していきます。

この記事を読めば制度の概要やメリット・デメリット、そして落とし穴までしっかり理解できるはず。

さらに銘柄選びのコツも紹介するので、ぜひ最後まで読んで新NISAをマスターしましょう!

この記事の目次(クリックでジャンプ)

1. 新NISAとは?初心者にもわかりやすく解説

新NISAとは、「投資で得た利益が非課税になる制度」です。

通常、株や投資信託で利益が出ると約20%ほどの税金がかかります。たとえば10万円の利益が出たとき、約2万円が税金として取られてしまいます。ですが新NISAなら、その税金がかからず利益を丸ごと手にできるのです。

この新NISAは、2024年からリニューアルして始まった制度。

以前のNISAと異なり、「非課税枠が大幅に拡大」し、「保有期間が無期限」など、投資家にとって魅力的なポイントが増えました。

また、「成長投資枠」と「つみたて投資枠」の両方に投資できるのも大きな特徴。これにより、個別株で一気にリターンを狙う積極投資から、コツコツ積み立てる長期投資まで、自分に合ったスタイルで投資が可能になっています。

なぜ政府はここまで投資を支援する制度を用意しているのでしょうか? 理由の一つは「国民一人ひとりの安定的な資産形成を促す」ためです。

少子高齢化が進む日本では、公的年金に頼るだけでは将来が不安な状況。

そこで国としては、一人ひとりが自助努力で資産を形成する必要性を強く訴えています。新NISAはその象徴的な制度と言えますね。

「いきなり投資はハードルが高い…」「元本割れしたら怖い…」と感じるかもしれません。でも、新NISAの登場で、投資にチャレンジする人が増えているのも事実。

税金がかからない分、リスクは実質的に低減するので、これを機に少額からでも始めてみる価値は十分あるでしょう。

さらに投資という行動自体が、経済の仕組みを理解するきっかけにもなります。

株式市場や企業の成長性、国際情勢など、あらゆる情報にアンテナを張る習慣がつくのも大きなメリット。

投資の知識は、一度身につければ一生の財産ですから、非課税という恩恵を受けつつ学べる新NISAはまさに絶好のチャンスと言えます。

2. 新NISAの制度概要|成長投資枠とつみたて投資枠の違いとは?

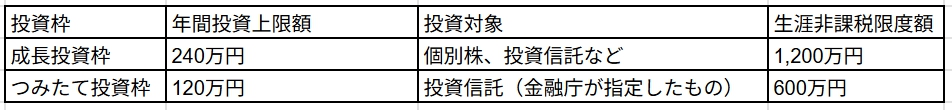

2024年からスタートした新NISAには、大きく2つの投資枠が存在します。それが「成長投資枠」と「つみたて投資枠」です。

両者には投資できる金額や商品の種類など、いくつかの違いがあります。自分の投資目的やスタイルに合った使い分けがポイントとなります。

成長投資枠とは?

- 年間240万円まで投資可能

- 個別株や幅広い投資信託に投資可能

- 生涯非課税投資枠は1,200万円まで

成長投資枠は、まとまった資金で積極的にリターンを狙いたい人向けです。

例えば、将来有望なベンチャー企業に投資してキャピタルゲインを大きく狙うのも良し、実績のある投資信託でリスクを分散しながら着実に増やすのも良し。投資スタイルの自由度が高いのが魅力です。

つみたて投資枠とは?

- 年間120万円まで投資可能

- 金融庁指定の長期・積立・分散投資向きの投資信託が対象

- 生涯非課税投資枠は600万円まで

つみたて投資枠は、コツコツと長期投資をする人向けです。

少しずつ積み立てることでドルコスト平均法のメリットを得ながら、市場リスクの平準化を狙うことができます。特に忙しい社会人や投資初心者には、定期的な積立が自動化できる投資信託が扱いやすいでしょう。

「成長投資枠」と「つみたて投資枠」を合わせると、年間で最大360万円まで投資できます。

また、売却したら売却額相当分の非課税投資枠が翌年以降に復活するのも特徴の一つ。

つまり、大きく値上がりしたタイミングで売却し、新たに期待の持てる銘柄へ投資を乗り換えるなど、柔軟な投資戦略が立てやすくなったのです。

投資は“長期目線”が大切とはいえ、ライフステージに合わせた資金確保も必要になります。

例えば、家の購入や教育資金など、大きな出費がある時期に合わせて売却し、現金化するのは一般的な戦略。

新NISAなら非課税期間を気にする必要がないため、焦って売る必要がありません。必要な時に必要なだけ取り崩し、再度投資をやり直すことができるのは非常に大きなメリットでしょう。

3. 新NISAのメリット・デメリットを徹底分析!

非課税枠が広がり、保有期間も無期限になったことで注目度が上がっている新NISA。しかし、すべてがメリットというわけではありません。

ここからは、新NISAのメリットとデメリットをしっかり把握しておきましょう。

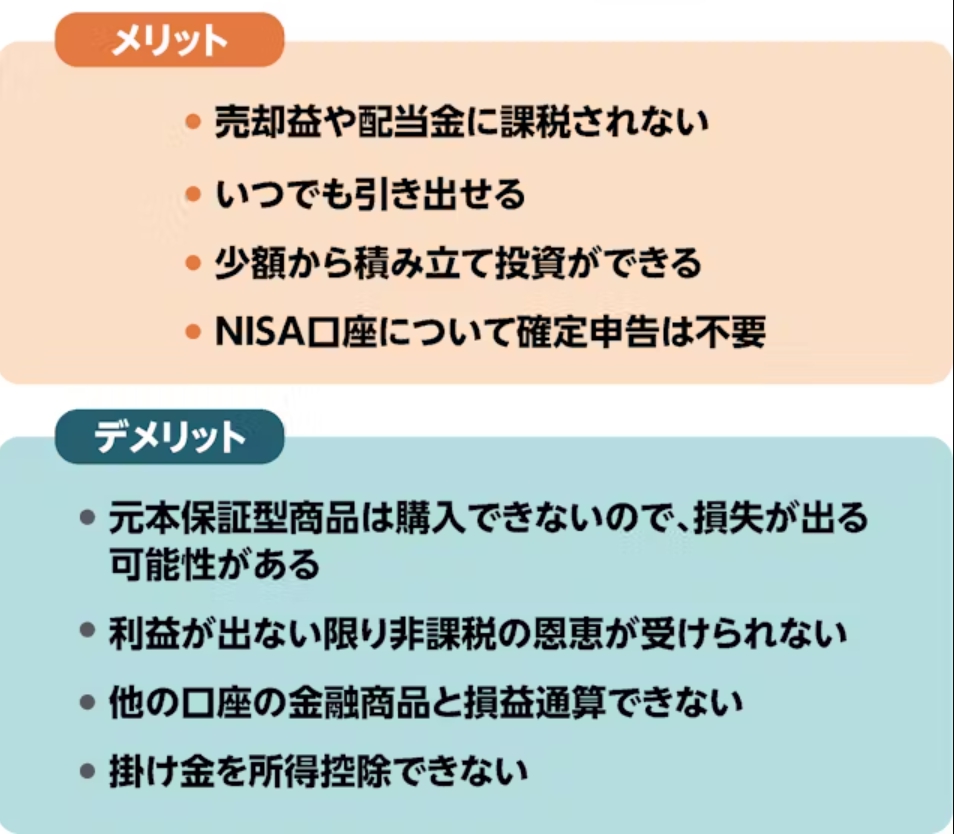

メリット

- 非課税で投資できる:利益にかかる税金が0%になるのはやはり最大のメリット

- 投資枠が大きい:年間最大360万円で一気に投資できる

- 非課税保有期間が無期限:長期投資に最適で時間を味方につけやすい

- 売却すると枠が復活:利確しながら再投資が可能で資金効率アップ

これまでのNISAでは保有期間に制限があったため、「期限が来る前に売るのが正解なのか…?」と迷うことが多々ありました。

しかし無期限になったことで、焦らずに運用を続けることができます。

また、売却した分が翌年以降に投資枠として復活するのは非常に大きいポイント。

人生のさまざまなイベント(転職、結婚、出産など)に合わせて投資計画を柔軟に変更できるため、ライフプラン全体を視野に入れた運用が可能です。

デメリット

- 損益通算ができない:他の口座で出た損失とNISAの利益を相殺できない

- 投資判断が複雑:成長投資枠とつみたて投資枠をどう配分するか考える必要がある

- 元本割れリスク:非課税といえど投資なので、リスクは常に存在

まず、損益通算ができない点は注意が必要です。

例えば、特定口座で出た10万円の損失があっても、新NISA口座で出た10万円の利益と相殺することはできません。

損失が大きい年には、一般口座や特定口座の損失をうまく活用するという視点も大切なので、NISA口座以外の資産運用とのバランスも考えておきましょう。

また、投資判断の複雑化は新NISAの悩ましい部分です。

成長投資枠をどの程度使い、つみたて投資枠をどの程度使うか、あるいはどんなタイミングで売却して再投資に回すか。

組み合わせやタイミングが増える分、しっかり戦略を立てることが求められます。

しかし一方で、これは言い換えれば自由度が増すということ。

自分の投資スタイルやライフイベントに合わせ、より柔軟な資産形成を目指すことができるようになったのです。

4. 新NISAの落とし穴!注意すべきポイントを解説

新NISAは魅力がいっぱいですが、落とし穴も見逃せません。

特に投資初心者の方は、「非課税だから得しかない」と安易に考えがち。

実際はそう簡単ではないので、以下のポイントをしっかり押さえましょう。

「非課税だから」と安易に投資しない

非課税とはいえ、投資商品自体が元本割れする可能性は常にあります。

市場環境が悪化すれば株価や投資信託の基準価額が大きく下がることも珍しくありません。

目先の税金ゼロに目を奪われず、投資リスクを正しく理解することが大切です。

短期的な売買を繰り返さない

新NISAは基本的に長期投資向けの制度です。

短期売買を頻繁に行うと、取引手数料がかさむだけでなく、大きく値下がりしたタイミングで売ってしまうリスクが高まります。

特に初心者は、大きな値動きに惑わされないメンタル面の備えも必要でしょう。

売却タイミングを見誤らない

非課税保有期間が無期限とはいえ、永久に持ち続ければいいというわけでもありません。

株価が大きく上がり、利益を確定したいときや、ライフイベントで現金が必要なときには適切なタイミングで売却する判断が求められます。

以前のNISAから商品を引き継げない

新NISAと旧NISAは別の制度扱いです。

以前のNISAで保有していた商品を、そのまま新NISAへ移すことはできません。

もし同じ商品を新NISAで買い直すなら、新たに非課税枠を使う必要がある点に注意しましょう。

これらの落とし穴を回避するためには、まず自分の投資方針を明確化することが大切です。

「いつまでにいくら必要なのか」「どれだけリスクを許容できるのか」など、投資目的とリスク許容度をはっきりさせましょう。

その上で、長期の資産形成をベースに、必要に応じて成長投資枠を活用するなど、無理のない形で運用をスタートするのが良いでしょう。

5. 新NISAで投資する際の銘柄選びのポイント

新NISAの口座を開設して「さあ投資を始めよう!」という段階で悩むのが銘柄選びです。

「どの企業の株を買えばいいのか?」「どの投資信託がいいのか?」と迷うのは当然。

ここでは投資信託と個別株それぞれの選び方のポイントを見ていきましょう。

投資信託を選ぶ

投資信託では、「投資対象」、「手数料」、「純資産総額」の3点を要チェックです。

特に初心者が選ぶ際には、

リスク分散が効きやすいインデックスファンドや、手数料が低い商品が人気です。

- 投資対象:日本株や米国株、債券など、自分の得意・興味分野を中心に検討すると理解しやすい。

- 手数料:長期投資の場合、信託報酬などランニングコストの低さが重要。

- 純資産総額:一定以上の規模があるファンドは運用が安定している場合が多く、急な繰上償還リスクも低い。

例えば、「全世界株式」に投資する投資信託なら、世界経済の成長をまるごと取り込めます。

「米国株式」に特化したファンドなら、世界最大のマーケットである米国の成長を狙えるでしょう。

まずは分散を意識しながら、手数料の安さと運用実績をじっくり比較するのがポイントです。

個別株を選ぶ

投資信託よりもリスクは高いものの、ハイリターンが期待できるのが個別株投資です。

企業の将来性や業績、経営戦略などをしっかりリサーチして、投資対象を選びましょう。

以下のような視点が参考になります。

- 業界の成長性:例えば、AIやEV、再生可能エネルギーなど、今後需要拡大が見込まれるセクターは注目度大。

- 財務健全性:自己資本比率やキャッシュフローをチェックし、倒産リスクを抑える。

- 配当政策:配当利回りが高い銘柄も魅力だが、安定して継続できるかを確認する。

個別株は大きく上昇した場合のリターンが魅力ですが、その分、企業の業績悪化や市場のセンチメントによって大きく値下がりするリスクもあります。

投資初心者の場合は、最初は投資信託をメインにして、リスク分散を図りながら個別株に挑戦する方法が無難でしょう。

また、株式の情報収集をする際は、複数の情報源を比較検討し、過度に口コミやSNSの噂話に踊らされないよう気をつけましょう。

最後に、銘柄選びで最も大事なのは「理解できる商品に投資する」こと。

自分がよく利用するサービスや興味がある分野なら情報収集も苦になりませんし、企業のビジネスモデルを直感的に理解しやすい利点があります。

自分なりの投資軸を持つことで、相場が荒れたときにも冷静に判断を下せるようになるでしょう。

新NISAでの銘柄選びは、投資信託と個別株、いずれにしても

が伴う行為です。

もし投資対象に疑問点や不安があるなら、わからないまま投資を決めるのではなく、投資顧問や専門家の助言を受ける、あるいは書籍やセミナー、オンライン講座などで勉強するのも一つの手段です。

初心者こそ正しい知識を得ながら、少額でも実際に投資して学ぶという実践を重ねることで、投資判断の精度が上がっていきます。

さらに、新NISAでは非課税メリットが大きい分、高配当株投資を選ぶ投資家も少なくありません。

配当がある企業の株を保有すれば、毎年の配当金も非課税で受け取ることができる点は魅力的です。

ただし、高配当株が必ずしも株価上昇に強いわけではないので、配当利回りだけでなく成長余地や業績動向もチェックする必要があります。

市場では、「インフレが進む局面には株式投資が強い」と言われることが多いです。

日本でも物価上昇が意識されてきた昨今、新NISAの非課税枠を活用して資金を投資に回す流れはさらに加速するかもしれません。

インフレ下では現金の価値が目減りするため、長期的な視点で株や投資信託に資産を移しておくことは、資産防衛の意味でも有効な戦略でしょう。

しかしながら、相場には好不調の波があります。

バブル崩壊のような大きな下落局面が来る可能性もゼロではありません。

だからこそ、無理のない範囲で、かつ長期的に運用できる金額を投じることが重要です。

売却タイミングを考えるときも、「どのくらい上昇したら売るか」「どのくらい下落したら損切りするか」といったルールを決めておくと、冷静に対応しやすくなります。

投資は楽しく、そして慎重に。

新NISAの登場によって、投資環境が整備され、個人投資家にとっては大きなチャンスです。

この機会に、自分自身の資産形成を見直して、新NISAをうまく活用していきましょう。

6. 結論

2024年からスタートした新NISAは、非課税枠の大幅拡大や保有期間無期限化など、これまでのNISAと比べて大幅に使い勝手が向上した制度です。

コツコツ投資を続けたい人から、積極的にリターンを狙いたい人まで、幅広いニーズをカバーできるのが最大の魅力といえるでしょう。

ただし、投資である以上、リスクはゼロではないことを理解し、損益通算ができない点や投資判断の難しさなどのデメリットも把握しておく必要があります。

また、「非課税だから」といって無計画な投資をするのは危険です。

自分のリスク許容度やライフプランを踏まえながら、長期目線で投資を続けることが成功のカギと言えるでしょう。

新NISAは日本の将来を担う制度でもあり、国民にとっては老後資金などを効率的に準備する大きな手助けになるものです。

投資をきっかけに、経済やビジネスについての理解が深まるのも、人生における大きな財産となります。

この記事を参考に、ぜひ新NISAを上手に活用して、あなたの資産形成をさらに充実させてください!

あなたの声を聞かせてください!

感想・リクエスト・タレコミ、大歓迎!

下の送信ボタンから、あなたの意見をぜひお寄せください。

🎁 今ならもれなく3大プレゼント! 🎁

- 💡 「最新詐欺手口&対策リスト(2025年版)」

👉 急増する詐欺の手口と回避策を、わかりやすく解説! - 💰 「知らなきゃ損!政府の補助金&助成金リスト」

👉 住宅・子育て・医療・教育…今すぐ使えるお金をチェック! - 🏦 「銀行・クレジットカードの隠れ手数料一覧」

👉 知らずに払ってる手数料、サクッと削減する方法を伝授!

👇 あなたの一言が、新たな情報発信のヒントに!

今すぐ送信して、プレゼントをGET🎁✨