この記事の目次(クリックでジャンプ)

1. エグゼクティブサマリー

海外積立投資は国際的な視点や多通貨建てなど、多様なメリットを享受できる一方で、RL360の問題から見てもわかるように潜在的なリスクが存在します。複雑な手数料や契約条件、規制の差異などをしっかり理解しないまま加入すると、望まぬ損失を被る可能性も否定できません。本記事では、RL360の事例を詳しく取り上げながら、海外積立投資全般にわたるリスクを体系的に整理し、安全な海外投資を選ぶための重要な基準や代替策を専門家目線で解説します。

2. RL360問題の解剖

RL360(旧ロイヤル・ロンドン360)は、マン島を拠点とする保険会社であり、多国籍な顧客層を対象に保険商品や積立投資プランを提供しています。オフショア地域として知られるマン島の規制環境下で運営されているため、一見安全に思えます。しかし、顧客からの苦情や法的紛争が繰り返し起きている現状を見ると、単に「規制があるから大丈夫」と楽観視できない要素が多数浮上していることがわかります。

2.1 歴史的背景と企業概要

RL360は海外顧客を広範囲に受け入れ、国際的な金融ソリューションを標榜してきました。マン島自体が投資家保護を掲げているものの、RL360が抱える問題は「管轄区域がオフショアである」という一点だけでは説明しきれない複雑さを含んでいます。投資家は「どの地域に拠点があるか」だけに注目するのではなく、運営実態やサービス品質なども多角的に確認すべきでしょう。

2.2 運営および顧客サービスにおける課題

RL360は買収を通じて事業拡大を図った結果、内部プロセスが追いつかない場面があったとされ、顧客情報の管理ミスや手続き遅延などの問題をたびたび指摘されています。アドバイザー向けウェブサイトのQ&Aでも、アカウントロックやユーザー名の変更手続きに煩わしさが残っていることが示唆され、ユーザー中心とは言いがたい運営状況がうかがえます。苦情処理プロセス自体は整備されているものの、苦情が頻発している事実は無視できません。

2.3 RL360クォンタム積立プランを巡る論争

RL360が提供するクォンタム積立プランに関しては、とりわけ手数料の高さと柔軟性の低さが批判の的となっています。初期ユニットチャージや契約チャージ、ファンド管理費用など、複数のコストが積み重なり、早期解約や拠出金停止によって大きなペナルティを負うリスクが存在します。実際に数年間積立を行った結果、想定以上の損失を被ったとの声も少なくありません。

2.4 法的紛争と不正行為の申し立て

RL360は保険金詐欺に関わる事件や、高リスクファンドへの投資勧誘における不正行為などで複数回の法的トラブルを抱えています。偽造された死亡証明書で保険金を支払ったという事例や、顧客の許可なしにハイリスクファンドへの資金投入を行った疑いなど、セキュリティやコンプライアンスに大きな疑問符がつくケースも見られます。これらはRL360特有の問題として表面化していますが、オフショア投資全般にも潜むリスクとして捉えられます。

2.5 ファンドのアップデートと閉鎖

頻繁に行われるファンドの変更や閉鎖は投資家に追加の対応や調整を迫り、管理の煩雑さや心理的負担を増幅させます。ロシア関連ファンドが突然停止されたり、セーフコンビネーションファンドが告知なく閉鎖されたりする事例を見ると、ファンド選択時に「長期的な安定性」が必ずしも担保されていない点を再認識する必要があります。

3. 海外積立投資プランの広範なリスク

RL360に代表されるようなオフショア積立プランには、共通して次のようなリスクが存在します。これらを理解せずに投資を始めると、予想外の損失や手数料負担に苦しむ可能性が高まります。

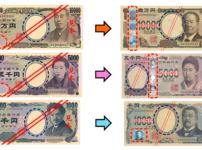

3.1 為替リスクと為替レートの変動

海外投資では通貨が異なるため、為替レートの変動によって利益が大きく変動します。円安が有利に働く場面もあれば、突然の円高が運用益を打ち消す場合もあります。また、為替手数料も累積すると意外に大きなコストとなるため、ヘッジの有無を含めた慎重な検討が必要です。

3.2 規制および法的相違

投資先の国や地域によって規制の枠組みが大きく異なり、トラブルが発生した場合に十分な保護を受けられないリスクがあります。マン島やケイマン諸島などであれば、オフショア特有の制度が絡み合い、国内基準とは全く異なる法的手続きが必要となることも。米国在住の投資家はFATCAに伴う報告義務を負うなど、投資家の居住地との兼ね合いも複雑化します。

3.3 市場の変動と経済の不安定

国内投資よりもグローバルな経済・政治情勢に左右されやすく、相場のボラティリティが高い点が海外投資の特徴です。特に新興国は流動性が低いため、突発的な下落リスクも高めとなります。コロナ禍やウクライナ情勢など、世界規模の問題が顕在化すると、一気に市場が荒れる可能性があります。

3.4 より高いコストと手数料

オフショア投資は、為替手数料に加え、現地の税金や仲介手数料など、国内投資ではかからないコストが積み上がりがちです。さらに、管理費用や解約ペナルティが高額に設定される積立プランも多く、結果的にリターンが大きく目減りするケースも珍しくありません。

3.5 詐欺と不正のリスク

地理的距離や法的ハードルの違いがある海外投資では、詐欺や不正行為が横行する温床にもなりえます。RL360に関する保険金詐欺の事例が示すように、内部管理の杜撰さが詐欺被害を助長する場合もあります。「高利回り保証」などの甘い言葉には特に警戒すべきです。

4. 安全な海外投資を評価するための主要な基準

これらのリスク要因を踏まえたうえで、海外投資を安全に行うにはどうすればよいのでしょうか。以下では、プロバイダー選びから税務まで、投資前に確認しておきたい基準を解説します。

4.1 プロバイダーに対するデューデリジェンス

まずは企業のライセンス取得状況や規制当局の監督実績、財務安定性などを徹底的にリサーチしてください。苦情件数や評判もチェックし、透明性の高い企業かどうかを見極めることが重要です。

4.2 手数料体系の理解

海外積立プランでは、初期費用・管理費用・ポリシーフィー・解約ペナルティなど、複数のコストが絡み合います。不明瞭な部分は必ず説明を求め、書面で詳細を確認しましょう。手数料が高いほどリターンを圧迫するため、総コストを把握したうえで比較検討することが不可欠です。

4.3 投資の柔軟性とアクセス性の評価

ロック期間やペナルティは、将来的なライフイベントに対応できるかどうかを左右します。早期解約や部分的な引き出しがどの程度許容されるのか、詳しく調べておきましょう。駐在員や海外赴任の多い方ほど、この柔軟性は死活問題になります。

4.4 基礎となる投資の評価

積立プランが投資するファンドや債券のリスク・リターン特性を理解しましょう。分散されているか、リスクプロファイルに合致しているか、過去の運用実績が妥当かなどをチェックすることが大切です。

4.5 規制監督と投資家保護の検討

オフショア口座は、国内の投資家保護制度(例:英国のFSCS)の対象外となることが多いため、万が一のときの補償がどこまで受けられるのかも必ず確認してください。

4.6 税務上の影響の理解

海外投資では、居住国と投資先国の両方の税法を考慮する必要があります。米国市民・米国在住者であればFATCAに伴うFBAR提出などの義務があり、他国に住む場合でも二重課税のリスクが発生することも。専門家のアドバイスを早めに受けるのが得策です。

5. 従来のオフショア貯蓄プランの代替案の検討

海外積立プラン以外にも、海外に資金を分散する手段は存在します。ここでは、手数料構造や柔軟性の面で比較的優位性のある代表的な選択肢をご紹介します。

5.1 国際投資プラットフォーム

インタラクティブ・ブローカーズやサクソバンクなどを利用すれば、世界各国の株式やETFに直接アクセスできます。手数料が抑えられ、自己管理の範囲でポートフォリオをカスタマイズできるのが魅力です。反面、投資判断を自分自身で行わなければならないため、知識や情報収集の手間はかかります。

5.2 グローバルおよび国際投資信託とETF

専門家が運用する投資信託やETFなら、一つのパッケージで複数国に分散投資できます。オフショア積立プランよりもコスト構造がシンプルな場合が多く、柔軟に売買ができる点もメリットです。特定の地域に特化した国際ファンドや新興国ETFなど、選択肢は幅広いです。

5.3 オフショア投資債券

投資の成長に対して税繰延べが可能になるケースがあり、相続や遺産対策でも利用されます。ただし、税制面や手数料が複雑な場合も多いため、事前に専門家と相談して理解を深める必要があります。

5.4 居住国における現地の投資オプション

駐在先や居住地で現地の証券口座を開設し、そこで投資商品を買う方法もあります。規制や税制が分かりやすい反面、グローバル分散の度合いが限定される場合があります。現地市場をよく知り、安定感を重視する場合には有力な候補となるでしょう。

6. デューデリジェンスと専門的な財務アドバイスの重要性

海外投資は国内投資に比べて難易度が高い側面があります。為替や規制、税制など多岐にわたるリスク要因を総合的に判断するには、徹底したデューデリジェンスと専門家への相談が欠かせません。

6.1 徹底的なデューデリジェンスの実施

「信頼するが、検証する」という姿勢を忘れずに。企業の財務状況や規制状況、苦情件数、手数料体系など、あらゆる角度から確認しましょう。投資前に気になる点をクリアにしておくことで、大きな損失を避ける可能性が高まります。

6.2 独立系ファイナンシャルアドバイザー(IFA)への相談

特定の企業や商品と提携していない独立系のアドバイザーなら、幅広い選択肢を提案できるため、潜在的な利益相反を減らせます。受託者責任を負うアドバイザーなら、投資家の利益を最優先にしたアドバイスが期待できるでしょう。クロスボーダー投資に明るいIFAと連携することで、国際税務や規制に関する疑問もカバーしやすくなります。

7. 結論

海外積立投資には魅力的な面が多い一方、RL360問題が示すように、高額な手数料や解約ペナルティ、不正・トラブルのリスクに事前の知識なく飛び込むと痛手を負う可能性があります。だからといって海外投資がすべて危険というわけではなく、情報収集とデューデリジェンス、そして専門家の助言を組み合わせれば、リスクを大幅に軽減しながらグローバルな資産形成を図ることも十分に可能です。

投資家一人ひとりの状況やリスク許容度は異なります。複数のオプションを比較し、自分に最適な方法を選び取ることこそが、海外投資で成功するための鍵といえるでしょう。慎重な検討と主体的な判断が、将来の資産を守り、成長させる原動力となります。

💬 あなたの体験や意見を聞かせてください!

感想・リクエスト・タレコミ、大歓迎!

下の送信ボタンから、あなたの意見をぜひお寄せください。

🎁 今ならもれなく3大プレゼント! 🎁

- 💡 「最新詐欺手口&対策リスト(2025年版)」

👉 急増する詐欺の手口と回避策を、わかりやすく解説! - 💰 「知らなきゃ損!政府の補助金&助成金リスト」

👉 住宅・子育て・医療・教育…今すぐ使えるお金をチェック! - 🏦 「銀行・クレジットカードの隠れ手数料一覧」

👉 知らずに払ってる手数料、サクッと削減する方法を伝授!

👇 あなたの一言が、新たな情報発信のヒントに!

今すぐ送信して、プレゼントをGET🎁✨