2024年末の税制改正で、iDeCo(個人型確定拠出年金)の受取時課税が強化されることが話題となり、様々な意見が飛び交っています。「老後の蓄えが減るのでは?」「iDeCoの意味がなくなる?」と不安な方も多いでしょう。しかし、今回の改正は、全ての人に影響があるわけではありません。冷静に分析すると、大きな影響を受けるのは、特定の条件に当てはまる一部の会社員です。

本記事では、iDeCo制度変更の詳細、影響を受ける可能性のある人、そして損をしないための具体的な対策を、どこよりも詳しく解説します。海外口座や海外銀行の活用も含め、あなたの状況に合わせた対策を一緒に見つけましょう。

この記事の目次(クリックでジャンプ)

1. iDeCoとは?基本とメリット・デメリットを再確認

iDeCoは、自分で掛金を積み立てて運用し、原則60歳以降に受け取る私的年金制度です。国民年金や厚生年金に上乗せする形で、老後資金を準備できます。加入は任意で、国民年金や厚生年金の被保険者であれば、基本的に誰でも加入可能です。

iDeCoの最大のメリットは、以下の3つの税制優遇です。

- 掛金が全額所得控除: 毎月の掛金が全額所得控除の対象となり、所得税・住民税が軽減。所得が高い人ほど、節税効果は大きくなります。

- 運用益が非課税: 通常、投資で得た利益には約20%の税金がかかりますが、iDeCoの運用益は非課税です。

- 受取時も控除: 受け取り方は「一時金」「年金」「一時金と年金の組み合わせ」の3種類。「退職所得控除」「公的年金等控除」が適用され、税負担を軽減できます。

これらの税制優遇により、他の金融商品に比べて、効率的に老後資金を準備できるのがiDeCoの大きな魅力です。しかし、メリットばかりではありません。デメリットも理解しておく必要があります。

- 原則60歳まで引き出せない: あくまで老後資金を形成するための制度なので、原則として60歳になるまで引き出すことはできません。

- 運用は自己責任: 運用商品を自分で選択する必要があるため、運用結果によっては元本割れのリスクがあります。

- 手数料がかかる: 加入時、運用期間中、そして資金を受け取る際に、それぞれ所定の手数料が発生します。

iDeCoは、これらのメリット・デメリットを総合的に考慮し、ご自身のライフプランやリスク許容度に合わせて、賢く活用することが大切です。

2. 今回の制度変更で何が変わる?詳細解説

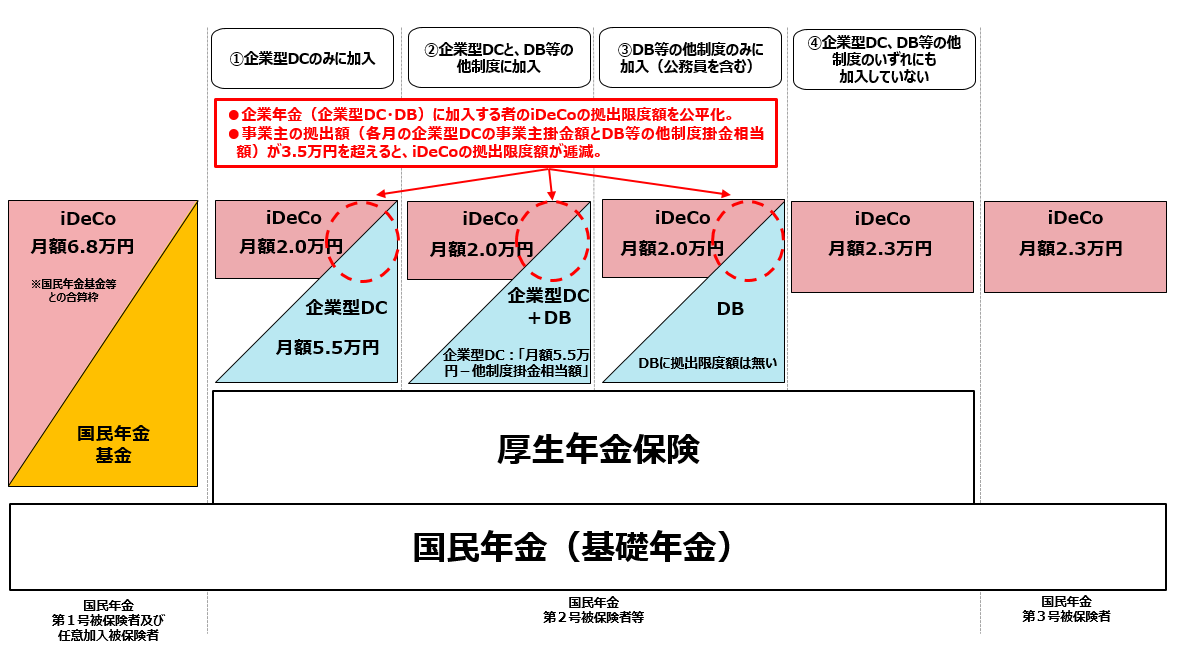

今回の税制改正は、主に企業型確定拠出年金(企業型DC)や確定給付企業年金(DB)に加入している会社員のiDeCo拠出限度額に関するものです。従来は、これらの企業年金に加入している場合、iDeCoの拠出限度額は、企業年金の掛金額に関わらず一律に計算されていました。今回の改正では、この計算方法が変更され、より実態に合わせた形になります。

主な変更点は以下の3点です。

- 拠出限度額の引き上げ(ただし、条件付き)

- 加入可能年齢の引き上げ

- 退職所得控除の計算方法の変更(実質的な制限強化)

2.1. 拠出限度額の引き上げ:詳細と注意点

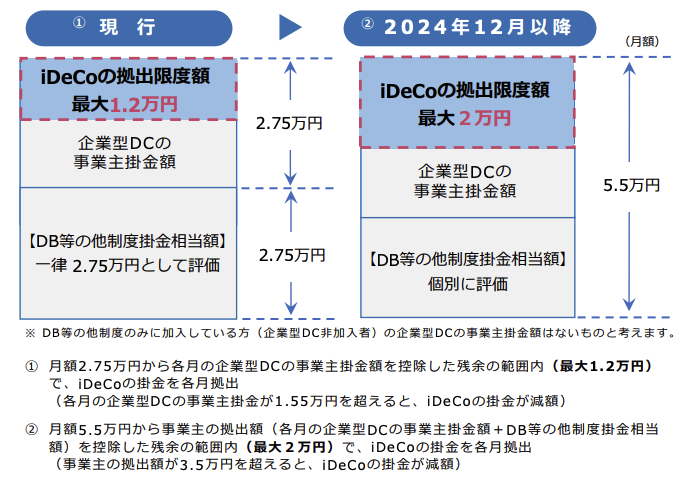

確定給付型の他制度(公務員を含む)を併用する場合、iDeCoの拠出限度額は、これまでの月額1.2万円から2万円に引き上げられます。公務員を含む第2号被保険者が確定給付型の他制度とiDeCoを併用する場合も同様です。

しかし、これは無条件の引き上げではありません。 各月の企業型DCの事業主掛金額と、確定給付型年金の他制度掛金相当額(公務員の場合は共済掛金相当額)との合計額が月額5.5万円を超えることはできません。

つまり、企業型DCの事業主掛金や、DB等の他制度の掛金相当額によっては、iDeCoの掛金上限がこれまでよりも *小さくなる*、あるいは、iDeCoへの *拠出自体ができなくなる* 可能性もあるのです。ご自身の会社の企業年金制度の内容をよく確認することが重要です。

2.1.1. マッチング拠出制度の変更点

企業型DCにおいて、従業員が会社掛金に上乗せして拠出できる「マッチング拠出」の制度にも変更がありました。従来は、会社と従業員の掛金合計額に上限がありましたが、この制限が撤廃されます。これにより、従業員は、会社の掛金額に関わらず、自身の判断でより多くの金額を拠出できるようになります(ただし、iDeCoと合わせた全体の上限はあります)。

2.1.2. 企業年金加入者の拠出限度額算出方法の変更

これまで、DBなど他の企業年金制度に加入している場合、その掛金相当額は一律27,500円とみなされていました。改正後は、企業型DCとDB等他制度への掛金相当額の合計額を控除した額の上限が20,000円に統一され、より公平な制度設計となります。具体的には、以下の計算式で算出されます。

iDeCo拠出限度額 = 20,000円 - (企業型DCの事業主掛金額 + DB等の他制度掛金相当額)

この計算式により、企業年金の状況によって、iDeCoの拠出限度額が変わってくることになります。

2.2. 加入可能年齢の引き上げ:70歳まで加入可能に

これまで、iDeCoに加入できる年齢は、働き方や国民年金の加入状況によって異なっていましたが、今回の改正で、60歳以上70歳未満で、かつ、以下のいずれかの条件を満たす人は、70歳未満までiDeCoに加入できるようになります。

- 過去にiDeCoの加入者または運用指図者であった

- 他の私的年金の財産をiDeCoに移換できる

これにより、より長い期間、iDeCoの税制優遇を受けながら老後資金の準備ができるようになります。これは、特に、60歳以降も働くことを考えている人にとっては朗報と言えるでしょう。

2.3. 退職所得控除の変更:実質的な「10年ルール」

今回の改正で最も注意が必要なのが、退職所得控除に関する変更です。企業型DCやiDeCoを一時金として受け取る場合、退職所得控除が適用されますが、この計算方法に実質的な制限が加わります。

具体的には、企業型DCやiDeCoの一時金を受け取ってから「10年」以内に退職一時金を受け取ると、それぞれの退職所得控除の計算において不利になる可能性があります。

これは、例えば、60歳で企業型DCまたはiDeCoを受け取り、70歳で退職一時金を受け取る、といったケースを想定すると、現実的には非常に難しい条件となります。退職所得控除は、勤続年数が長いほど控除額が大きくなる仕組みですが、この「10年ルール」により、控除額が減ってしまう可能性があるのです。

2.3.1. なぜ「5年ルール」が問題だったのか?

従来、「5年ルール」と呼ばれる制度の抜け穴が存在していました。これは、iDeCoなどのDCを先に一時金として受け取り、5年以上後に退職金を受け取ると、退職所得控除額をiDeCoで使い切っていなかったことになる、というものでした。このルールを利用することで、本来よりも多くの税制優遇を受けることが可能でしたが、今回の改正でこの抜け穴が塞がれることになります。

2.4. iDeCo加入手続きの簡素化

これまで、会社員や公務員がiDeCoに加入する際、勤務先に「事業主証明書」の発行を依頼する必要がありましたが、今回の改正で、個人口座から掛金を拠出する場合は、この手続きが不要になります(事業主払込の場合は引き続き必要です)。これにより、iDeCoへの加入手続きが、よりスムーズになります。

3. iDeCo改悪で損をするのはこんな人:具体的なケース

今回のiDeCo制度改正で、特に影響を受ける可能性があるのは、以下の表のような条件に当てはまる会社員です。

| 条件 | 詳細説明 | 影響(具体例) |

|---|---|---|

| 高所得者 | 所得税率が高いほど、退職所得控除の制限による影響が大きくなります。 | 例えば、年収1000万円の人がiDeCoを一時金で受け取る場合、年収600万円の人に比べて、より多くの税金がかかる可能性があります。退職所得控除額が同じでも、所得税率が高いほど、控除しきれない金額が大きくなるためです。 |

| 退職金が多い会社に勤めている | 退職金が多いほど、退職所得控除の制限による影響が大きくなります。 | 退職金が2000万円の場合、退職所得控除の枠を使い切ってしまい、iDeCoの一時金に通常よりも高い税率が適用される可能性があります。退職金とiDeCoの一時金を合算して退職所得控除を計算するため、退職金が多いほど、iDeCoの非課税枠が減ってしまうのです。 |

| 企業型DCやDBに加入、かつiDeCoの掛金を上限近くまで拠出 | 拠出限度額の計算方法変更により、iDeCoの掛金が減額、または拠出不可になることも。 | 企業型DCの掛金が多い場合、iDeCoの拠出限度額が2万円から1.2万円に減額されたり、最悪の場合、拠出できなくなる可能性があります。企業年金の状況によっては、iDeCoのメリットを十分に活かせなくなる可能性があるのです。 |

| iDeCoの運用期間が長く、運用益が大きい | 運用益が大きいほど、退職所得控除の制限による影響が大きくなります。 | 30年間iDeCoで運用し、運用益が1000万円になった場合、退職所得控除の枠を超えた部分に高い税率が適用される可能性があります。運用益は非課税で積み立てられますが、受け取り時に課税対象となるため、注意が必要です。 |

これらの条件に複数当てはまる場合は、今回の改正によって、iDeCoの受け取り時に想定以上の税金がかかる可能性があります。ご自身の状況をしっかりと確認し、必要に応じて対策を検討することが重要です。特に、退職金制度が充実している企業にお勤めの方や、長期間にわたってiDeCoで多額の運用益を得ている方は、注意が必要です。

4. 損をしないための対策:今すぐできること

iDeCoの制度改正で損をしないためには、以下の対策を検討しましょう。

- iDeCoの拠出額・運用方法の見直し: ご自身の年収、退職金の見込み額、他の企業年金への加入状況、そして今後のライフプランなどを総合的に考慮し、iDeCoの拠出額や運用商品を見直しましょう。場合によっては、掛金を減額したり、よりリスクの低い運用商品に変更することも検討しましょう。また、運用状況を定期的にチェックし、必要に応じてリバランス(資産配分の調整)を行うことも大切です。

- iDeCoの受け取り方の見直し: iDeCoの受け取り方には、「一時金」「年金」「一時金と年金の組み合わせ」の3種類があります。それぞれの税制上のメリット・デメリットを理解し、ご自身の状況に合った受け取り方を選択しましょう。例えば、退職金が多い場合は、「年金」形式で受け取ることで、退職所得控除の枠を有効活用できる可能性があります。

- 他の資産形成方法との組み合わせ: iDeCoだけでなく、NISAや積立NISA、さらには海外口座や海外銀行の活用も検討しましょう。これらの制度を組み合わせることで、より効率的に資産形成を進めることができます。特に、海外の金融商品への投資は、分散投資の観点からも有効です。ただし、海外投資には、為替リスクやカントリーリスクなど、国内投資とは異なるリスクがあることにも注意が必要です。

- 専門家への相談: 制度改正の内容は複雑であり、個々の状況によって最適な対策は異なります。ファイナンシャルプランナーなどの専門家に相談し、具体的なアドバイスを受けることをおすすめします。専門家は、あなたのライフプランや資産状況、リスク許容度などを総合的に考慮し、最適な資産形成プランを提案してくれます。

5. まとめ:冷静な情報収集と早めの対策を!

今回のiDeCo制度改正は、一部の人にとっては「改悪」と感じられるかもしれませんが、全体としては、より公平で持続可能な制度にするための見直しと言えます。重要なのは、制度変更の内容を正しく理解し、ご自身の状況に合わせて適切な対策を講じることです。

特に、高所得で退職金が多い会社員の方、企業型DCやDBに加入していてiDeCoの掛金を上限近くまで拠出している方、そしてiDeCoの運用期間が長く、運用益が大きい方は、今回の改正による影響を大きく受ける可能性があります。早めに情報収集を行い、必要に応じて専門家にも相談しながら、ご自身の老後資金プランを見直しましょう。今回の記事が、皆様のより良い資産形成の一助となれば幸いです。

6. さらなる一歩を踏み出すために

この記事を読んで、「iDeCoについてもっと詳しく知りたい!」「自分の場合は具体的にどうすればいいの?」と感じた方は、ぜひ以下の行動を起こしてみてください。

- ファイナンシャルプランナーに相談する: 個別の状況に合わせた具体的なアドバイスを受けることができます。初回相談無料のFP事務所も多いので、気軽に相談してみましょう。

- iDeCoに関する情報収集: 金融機関のウェブサイトや、iDeCo公式サイトなどで、さらに詳しい情報を収集しましょう。iDeCoの運用商品や手数料、各金融機関のサービス内容などを比較検討することも大切です。

- 資産運用セミナーに参加する: 資産運用に関する知識を深め、ご自身のライフプランに合った運用方法を見つけましょう。オンラインセミナーも増えているので、自宅から気軽に参加できます。

皆様の豊かな老後を実現するために、今からできることを始めましょう!他の制度変更にも興味がある方はコチラ!

-

-

【知らないとヤバい】新NISAの全貌!99%の人が間違える落とし穴と正しい活用法

続きを見る

💬 あなたの体験や意見を聞かせてください!

感想・リクエスト・タレコミ、大歓迎!

下の送信ボタンから、あなたの意見をぜひお寄せください。

🎁 今ならもれなく3大プレゼント! 🎁

- 💡 「最新詐欺手口&対策リスト(2025年版)」

👉 急増する詐欺の手口と回避策を、わかりやすく解説! - 💰 「知らなきゃ損!政府の補助金&助成金リスト」

👉 住宅・子育て・医療・教育…今すぐ使えるお金をチェック! - 🏦 「銀行・クレジットカードの隠れ手数料一覧」

👉 知らずに払ってる手数料、サクッと削減する方法を伝授!

👇 あなたの一言が、新たな情報発信のヒントに!

今すぐ送信して、プレゼントをGET🎁✨

7. よくある質問 (FAQ)

Q: 今回のiDeCo制度改正で、私は具体的にどうすれば良いですか?

A: まずは、ご自身の会社の企業年金制度(企業型DCやDBなど)の状況を確認しましょう。その上で、iDeCoの拠出限度額が変更になるかどうか、ご自身の退職金見込み額はどのくらいか、などを確認します。影響が大きい場合は、ファイナンシャルプランナーに相談することをおすすめします。

Q: iDeCoの他に、どのような資産形成方法がありますか?

A: NISA、積立NISA、個人年金保険、不動産投資、外貨預金、株式投資など、様々な資産形成方法があります。それぞれメリット・デメリットがあるので、ご自身のリスク許容度やライフプランに合わせて、複数の方法を組み合わせるのがおすすめです。 海外口座や海外銀行の活用も選択肢の一つですが、為替リスク等には注意が必要です。

Q: 海外口座や海外銀行の活用は、具体的にどうすれば良いですか?

A: 海外口座や海外銀行の開設には、現地の金融機関とのやり取りが必要になります。英語でのコミュニケーションが必要になる場合や、日本とは異なる規制がある場合もあります。まずは情報収集を行い、信頼できる専門家(国際税務に詳しい税理士や、海外投資に詳しいファイナンシャルプランナーなど)に相談することをおすすめします。

Q: ファイナンシャルプランナーには、どこで相談できますか?

A: 独立系のFP事務所、銀行や証券会社などの金融機関、保険会社などで相談できます。最近では、オンラインで相談できるサービスも増えています。お問い合わせいただけましたら適任の人材を紹介はすることは可能です。

8. 用語集

- 退職所得控除: 退職金にかかる税金を計算する際に、退職金から差し引くことができる金額のこと。勤続年数が長いほど控除額が大きくなる。

- 公的年金等控除: 公的年金(国民年金、厚生年金など)や、企業年金(DBなど)にかかる税金を計算する際に、収入から差し引くことができる金額のこと。

- マッチング拠出: 企業型DCにおいて、従業員が会社掛金に上乗せして、自分の掛金を拠出できる制度のこと。

- リバランス: 資産運用において、当初決めた資産配分(株式、債券、不動産などの割合)が、 সময়ের সাথে সাথে変化した場合に、元の配分に戻すこと。

- 企業型DC (企業型確定拠出年金): 企業が掛金を拠出し、従業員が運用する企業年金制度。

- DB (確定給付企業年金): 企業が従業員の将来の年金額を約束する企業年金制度。

9. 関連リンク集

- iDeCo公式サイト:https://www.ideco-koushiki.jp/

- 金融庁 iDeCo制度の概要:https://www.fsa.go.jp/policy/nisa2/ideco/index.html

10. 免責事項

本記事は、2024年5月時点の情報に基づき作成されています。税制や制度は変更される可能性がありますので、最新の情報は必ずご自身でご確認ください。本記事は情報提供のみを目的としており、個別の投資判断に関する助言ではありません。投資に関する最終決定は、ご自身の判断と責任において行うようにしてください。