皆さん、こんにちは!

個人事業主や中小企業の皆さん、2023年10月に導入されたインボイス制度に頭を悩ませていませんか? 経理処理が複雑になった、取引先との関係がギクシャクする…など、多くの事業者がその負担の大きさに苦しんでいます。実際に、日々の業務に追われる中で、新しい制度への対応は大きな時間的・精神的コストとなっています。

なんと、埼玉県議会ではインボイス制度の廃止を求める意見書が賛成多数で可決されました! これは、インボイス制度に対する国民の不満がいかに大きいかを示すものです。地方議会からのこのような声は、国政にも影響を与える可能性があり、今後の制度見直しにつながるかもしれません。

このブログ記事では、インボイス制度の問題点と廃止の必要性について、徹底的に解説していきます。

ぜひ最後まで読んで、インボイス制度について一緒に考えていきましょう!

この記事の目次(クリックでジャンプ)

1. インボイス制度とは?

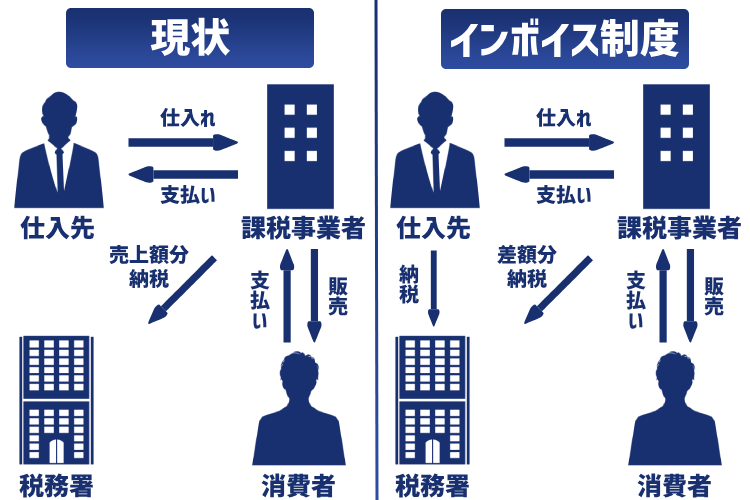

そもそもインボイス制度とは、正式名称を「適格請求書等保存方式」と言い、消費税の仕入税額控除の際に、取引内容を明確にするための制度です。

従来の制度では、請求書に記載されている税額が正しいかどうかを確認することが難しく、不正に消費税を還付請求するケースがありました。そこで、インボイス制度では、適格請求書発行事業者という登録を受けた事業者だけが発行できる「適格請求書(インボイス)」を導入することで、消費税の不正還付を防ぐことを目的としています。この適格請求書には、発行事業者の登録番号、税率ごとの消費税額、適用税率などが明記されている必要があります。

簡単に言うと、インボイス制度は、誰がいくら消費税を払ったのかを明確にすることで、消費税の不正を防ぐための制度なのです。しかし、この制度は、特に小規模事業者やフリーランスにとっては、新たな負担を生み出すものとなっています。

2. インボイス制度の問題点

しかし、このインボイス制度には、多くの問題点が指摘されています。ここでは主要な問題点をより深く掘り下げていきます。

2.1. 中小企業・フリーランスへの負担増加

インボイス制度に対応するためには、経理処理のシステム変更や、適格請求書の作成・保存など、新たな事務作業が発生します。 これらは、請求書の発行だけでなく、受領した請求書の管理、税務申告の際の計算など、多岐にわたります。これらの負担は、大企業に比べて人員や資金に余裕のない中小企業やフリーランスにとって、非常に大きなものとなります。特に、これまで手書きや簡単な表計算ソフトで経理処理を行っていた事業者にとっては、デジタル化への対応も必要となり、二重の負担となります。

例えば、今まで請求書の作成に1時間かかっていたとします。インボイス制度に対応した請求書を作成するには、新たに登録番号や税率ごとの消費税額などを記載する必要があり、1.5時間かかるようになったとしましょう。

たった30分ですが、これが毎日、毎月となると、その負担は無視できません。さらに、この時間的コストは、本来の事業活動に充てられるべき時間を奪うことになり、事業の成長を妨げる要因にもなりかねません。

2.2. 免税事業者の不利

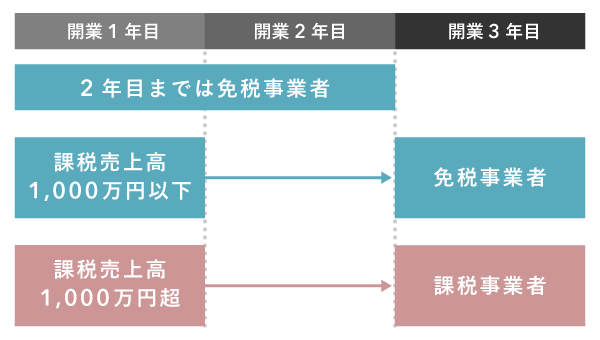

売上高1,000万円以下の免税事業者は、これまで消費税の納税が免除されていましたが、インボイス制度では、適格請求書を発行できないため、取引先から敬遠される可能性があります。

なぜなら、課税事業者は、仕入税額控除を受けるためには、取引先から適格請求書をもらわなければなりません。免税事業者は適格請求書を発行できないため、課税事業者にとっては取引するメリットが減ってしまうのです。これにより、免税事業者は、価格競争で不利になるだけでなく、取引先を失うリスクも抱えることになります。

例えば、あるフリーランスのWEBデザイナーが、これまで通り仕事を請け負おうとした際に、「インボイスを発行できないなら、消費税分を値引きしてほしい」と言われてしまうかもしれません。 こうなると、免税事業者は、課税事業者になるか、値引きに応じるかの選択を迫られることになります。課税事業者になることを選択した場合、消費税の納税義務が生じ、手取り収入が減少する可能性があります。

2.3. 消費税増税と同じ効果

インボイス制度は、免税事業者にとって、実質的な消費税増税と同じ効果をもたらします。 なぜなら、課税事業者にならない限り、仕入税額控除を受けられなくなり、その分の消費税を負担しなければならなくなるからです。これは、特に、仕入れにかかる消費税が大きい事業者にとっては、大きな痛手となります。

2.4. 情報漏洩

インボイス制度では、適格請求書発行事業者の情報が国税庁のホームページで公開されます。 これにより、個人事業主の場合、本名や住所などの個人情報が流出するリスクが高まります。この公開情報は、誰でも閲覧可能であるため、悪意のある第三者に利用される可能性も否定できません。

2.5. 増加する税負担

インボイス制度導入後、免税事業者と取引を続けると、課税事業者の税負担が増加します。 適格請求書がない場合は仕入税額控除の対象にならないため、その分の消費税を負担することになるからです。これは、特に免税事業者との取引が多い課税事業者にとっては、大きな負担増となります。

消費税の納税額は、「(課税売上高×税率)-(課税仕入高×税率)」または「(課税売上高×税率)-(課税売上高×税率×みなし仕入率)」のいずれかの計算式で求められます。 これは、総売上高から各種費用を差し引いた営業利益に対する課税ではないため、利益率が低いほど、税金を負担する割合が多くなります。つまり、薄利多売のビジネスモデルを採用している事業者ほど、インボイス制度による影響が大きくなるということです。

2.6. 経済の停滞

インボイス制度によって、中小企業やフリーランスの負担が増加し、廃業に追い込まれるケースも出てくると予想されます。 また、消費者の購買意欲も減退し、日本経済全体の停滞につながる可能性も懸念されています。事業者の減少は、経済全体の活力を低下させ、新たな産業の創出を妨げることにもつながりかねません。

3. インボイス制度廃止のメリット

これらの問題点を踏まえ、インボイス制度を廃止することで、以下のようなメリットが期待できます。

- 中小企業・フリーランスの負担軽減: インボイス制度に対応するための事務作業やシステム改修の費用が不要になります。これにより、事業者は本来の業務に集中できるようになり、生産性の向上が期待できます。

- 経済活性化: 中小企業やフリーランスが事業に専念できるようになり、日本経済の活性化につながります。新たなビジネスチャンスの創出や、雇用の増加も期待できます。

- 消費者の負担軽減: インボイス制度による価格転嫁がなくなり、消費者の負担が軽減されます。これにより、消費者の購買意欲が高まり、経済の好循環が生まれる可能性があります。

- 公平性の確保: 免税事業者も公平に経済活動に参加できるようになります。これにより、多様な働き方が促進され、社会全体の活力が向上することが期待できます。

インボイス制度が廃止されれば、中小企業やフリーランスは、今まで以上に事業に力を注ぐことができます。その結果、新たな商品やサービスが生まれ、雇用も創出されるでしょう。

消費者は、より安価で質の高い商品やサービスを享受できるようになり、経済全体が活性化していくことが期待されます。

4. 行動にうつそう!

インボイス制度の廃止を望む方は、ぜひ以下の行動を起こしてください。

- 署名活動に参加する: インボイス制度廃止を求める署名活動に参加しましょう。オンライン署名や街頭署名など、様々な方法で参加できます。

- 政治家に意見を伝える: 地元の政治家や政党に、インボイス制度に対する意見を伝えましょう。手紙やメール、電話、面会など、様々な方法で意見を伝えることができます。

- 情報を拡散する: このブログ記事やインボイス制度に関する情報を、SNSなどで拡散しましょう。多くの人に問題点を共有することで、世論を喚起することができます。

あなたの行動が、インボイス制度廃止への大きな力となります!

5. 専門家の意見

インボイス制度に対しては、専門家からも多くの批判的な意見が出ています。ここでは具体的な専門家の意見を紹介し、問題の深刻さをさらに浮き彫りにします。

税理士の多くは、インボイス制度が中小企業やフリーランスにとって過度な負担となることを懸念し、制度の廃止や見直しを求めています。彼らは、日々の業務を通じて、中小企業やフリーランスの経営状況を間近で見ているため、制度の影響を肌で感じています。

例えば、ある税理士は、「インボイス制度は、中小企業やフリーランスの事務処理能力を超えた複雑な制度であり、多くの事業者が対応に苦慮している。このままでは、廃業に追い込まれる事業者も出てくると危惧している」と述べています。また、別の税理士は、「インボイス制度は、税務の専門家である私たちでさえ、理解に苦しむ部分がある。一般の事業者にとっては、なおさら難しいだろう」と指摘しています。

また、経済学者の中には、インボイス制度が日本経済の停滞を招く可能性を指摘する声もあります。 ある経済学者は、「インボイス制度は、中小企業の投資意欲を減退させ、経済成長を阻害する可能性がある。また、消費者の購買意欲も低下させ、デフレを招く恐れもある」と警鐘を鳴らしています。彼らは、マクロ経済の視点から、インボイス制度が経済全体に与える影響を分析し、その問題点を指摘しています。

これらの意見を無視して、インボイス制度を継続すれば、日本経済は深刻なダメージを受ける可能性があります。専門家の意見に耳を傾け、制度の見直しを早急に行う必要があります。

6. インボイス制度の代替案

では、インボイス制度に代わる制度にはどのようなものがあるのでしょうか?

いくつかの代替案が考えられますが、ここでは代表的なものを表形式で紹介します。

| 代替案 | 内容 | メリット |

|---|---|---|

| 消費税率の引き下げ | 消費税率を現行よりも低く設定する。 |

|

| 簡素な税制の導入 | 税率の一本化や控除制度の簡素化など、税制全体をシンプルにする。 |

|

| 電子帳簿保存制度の活用 | 紙の請求書を電子データで保存することを推進する。 |

|

6.1. 負担軽減措置の拡充

免税事業者がインボイス制度に対応するために課税事業者になった場合、いくつかの負担軽減措置が用意されています。これらの措置をさらに拡充し、より多くの事業者が利用できるようにすることが重要です。

- 2割特例: 一定期間、納税額を売上税額の2割に軽減する制度です。この特例の適用期間を延長したり、対象となる事業者を拡大したりすることが考えられます。

- 少額特例: 基準期間の課税売上高が1億円以下の事業者は、税込1万円未満の課税仕入れについて、インボイスがなくても仕入税額控除ができる制度です。この特例の金額基準を引き上げたり、対象となる事業者を拡大したりすることが考えられます。

- 少額な返還インボイスの交付義務免除: 税込1万円未満の返品や値引きについては、適格返還請求書の発行義務が免除される制度です。この金額基準を引き上げることが考えられます。

- 簡易課税制度: 業種ごとに定められたみなし仕入率を用いることで、消費税計算の事務負担を軽減できる制度です。この制度の適用範囲を拡大したり、みなし仕入率を見直したりすることが考えられます。

これらの措置を拡充することで、免税事業者の負担を軽減し、インボイス制度への移行をスムーズに進めることができます。

6.2. クレジットカード明細の活用

クレジットカード決済の場合、領収書は発行されませんが、レシートや利用明細書が領収書の代わりになります。 これらの書類が、適格請求書に必要な記載事項をすべて満たしていれば、適格請求書として認められます。この仕組みを広く周知し、クレジットカード決済を促進することで、事業者の事務負担を軽減することができます。

6.3. レシートの要件緩和

不特定多数の者に販売等を行う取引については、レシートなどの適格簡易請求書(簡易インボイス)の交付が認められています。 適格簡易請求書として認められるためには、以下の要件を満たす必要があります。

- 適格請求書発行事業者の登録番号

- 税率ごとに区分した消費税額等または適用税率

これらの要件を緩和することで、小売店などの事業者の負担を軽減することができます。例えば、登録番号の記載を省略したり、税率ごとの区分を簡略化したりすることが考えられます。

7. 今後の展望

インボイス制度は、すでに導入されてしまいましたが、その問題点は今後ますます顕在化していくと考えられます。制度導入による影響は、時間が経つにつれて、より広範な範囲に及ぶ可能性があります。

埼玉県議会のように、インボイス制度の廃止を求める動きは、今後全国に広がっていく可能性があります。 地方議会での意見表明は、国政に対する問題提起として重要な意味を持ちます。私たち国民一人ひとりが、インボイス制度の問題点についてしっかりと理解し、その廃止に向けて声を上げていくことが**重要**です。そして、その声が大きくなればなるほど、政策決定者も無視できなくなるでしょう。

8. まとめ

この記事では、インボイス制度の問題点と廃止の必要性、そして代替案について解説しました。

インボイス制度は、中小企業やフリーランス、そして日本経済全体にとって**大きな負担**となる制度です。制度の複雑さ、免税事業者への影響、情報漏洩のリスクなど、多岐にわたる問題が指摘されています。

政府は、インボイス制度の導入によって、消費税の不正還付を防ぎ、税収を増やすことを目的としていますが、その一方で、多くの事業者が苦しんでいます。税収増を目的とするのであれば、より公平で、経済活動を阻害しない方法を検討すべきです。

本当に必要なのは、**事業者が安心して事業を継続できる環境を作る**ことであり、そのためには、インボイス制度を廃止し、よりシンプルで公平な税制を導入することが必要です。事業者が活発に経済活動を行うことが、結果的に税収増につながるという視点を持つことが重要です。

廃止に向けて、私たちみんなで声を上げていきましょう!

💬 あなたの体験や意見を聞かせてください!

感想・リクエスト・タレコミ、大歓迎!

下の送信ボタンから、あなたの意見をぜひお寄せください。

🎁 今ならもれなく3大プレゼント! 🎁

- 💡 「最新詐欺手口&対策リスト(2025年版)」

👉 急増する詐欺の手口と回避策を、わかりやすく解説! - 💰 「知らなきゃ損!政府の補助金&助成金リスト」

👉 住宅・子育て・医療・教育…今すぐ使えるお金をチェック! - 🏦 「銀行・クレジットカードの隠れ手数料一覧」

👉 知らずに払ってる手数料、サクッと削減する方法を伝授!

👇 あなたの一言が、新たな情報発信のヒントに!

今すぐ送信して、プレゼントをGET🎁✨