この記事の目次(クリックでジャンプ)

1. 知らないとヤバい!「SWIFTコードがない=信用がない」は金融知識ゼロの証拠

「SWIFTコードがない銀行は信用できない」という意見が一部で見られますが、これは金融に関する基本的な知識が不足していることを示す典型的な誤解です。特に、国内の金融取引においては、SWIFTコードの有無は銀行の信頼性や安全性とは無関係です。

この誤解は、グローバルな金融システムとSWIFTコードの特定の役割を理解していないことに起因すると考えられます。人々は、国際的な金融取引の基準を国内の状況に誤って適用している可能性があります。

1.1 SWIFTコードの本来の目的

SWIFT(Society for Worldwide Interbank Financial Telecommunication:国際銀行間金融通信協会)コード、別名BIC(Bank Identifier Code)は、主に国際的な資金移動において銀行を特定するために使用されます。SWIFTコードは、異なる国々の銀行間で安全かつ効率的に資金をやり取りするための通信ネットワークにおいて、各銀行を識別する役割を果たします。

世界中の大半の銀行は、国際取引に参加するためにSWIFTコードを保有しています。グローバル化が進み、国際的な金融メカニズムへの関心が高まるにつれて、SWIFTコードが一般的な信頼性の指標として認識されるようになったのかもしれません。しかし、その関連性は国際取引に限定されるべきです。

1.2 SWIFTコードの有無:銀行と銀行以外の金融機関

銀行であるか否かと、SWIFTコードの有無はまったく関係がありません。SWIFTコードは主に国際送金に必要なものであり、国内取引が中心の金融機関や、銀行以外の証券会社などの金融機関でも保有している場合があります。

SWIFTコードは、国際送金や銀行間のメッセージ交換に使用される識別コードであり、銀行の信頼性や信用度を直接示すものではありません。

1.3 SWIFTコードを持たない銀行の例

SWIFTコードを持たない銀行は、主に国内取引に特化しているか、または海外送金業務を他の銀行を経由して行っています。最新の情報に基づくと、以下の銀行がSWIFTコードを持たない、または特定のサービスにおいてSWIFTネットワークに直接参加していない可能性があります。

- セブン銀行

- GMOあおぞらネット銀行

- 富山銀行

- 静岡中央銀行

- 福岡中央銀行

- 佐賀共栄銀行

- 長崎銀行

- ほとんどの信用金庫,信用組合

- ゆうちょ銀行 (サービスによって異なるSWIFTコードを使用)

- 住信SBIネット銀行 (NEOBANKとして特定のサービスを提供)

- auじぶん銀行

- PayPay銀行

- 楽天銀行

- ソニー銀行

- UI銀行

- イオン銀行

- 地方銀行および第二地方銀行の一部

1.4 SWIFTコードを持つ銀行以外の金融機関例

銀行以外の金融機関でも、国際的な取引を行うためにSWIFTコードを持つ場合があります。主に証券会社が該当します。

- SBI証券

- 野村證券

- SMBC日興証券

- 大和証券

- みずほ証券

- SMBCフレンド証券

- 三菱UFJモルガン・スタンレー証券

- auカブコム証券

- マネックス証券

- 楽天証券

- 岡三証券

- 東洋証券

- 内藤証券

1.5 日本の国内取引

日本国内の取引においては、銀行の識別や資金の移動には、SWIFTコードとは異なる国内のコードやシステムが用いられます。日本で運営されている銀行は、金融庁の監督下にあり、一定の基準と法的要件を満たすことが義務付けられています。

SWIFTコードの有無に注目することは、国内の銀行の信頼性を保証する実際の規制の枠組み(金融庁の監督)から焦点をそらすことになります。国内取引においてはSWIFTコードは不要なのです。

2. なぜ日本の銀行預金は筒抜け?資産が国家に把握される衝撃の理由

2.1 金融庁の役割

金融庁は、内閣府に置かれた政府機関であり、日本国内の銀行を含む金融機関の監督と規制を担当しています。金融庁の主な役割は、金融制度に関する企画立案や法案の整備、銀行法や金融商品取引法などの金融機関が遵守すべきルールの策定です。

また、金融庁は、作成されたルールが市場で公正に運用されるよう、金融市場の整備にも配慮しています。さらに、銀行や証券会社などの金融機関が法律を遵守し、適切な業務を行っているかを検査し、監督する権限を持っています。

金融庁には、各金融機関に対する検査マニュアルがあり、これに基づいて営業実態やリスク管理体制が厳しくチェックされます。法令違反や業務上の問題が認められた場合には、金融庁は業務改善命令を出すこともできます。

金融庁の主な目的は、金融システムの安定化と預金者をはじめとする利用者の保護ですが、その監督権限は、政府が法的に必要な場合に金融情報へアクセスすることを可能にする枠組みも提供しています。

2.2 マイナンバー制度の影響

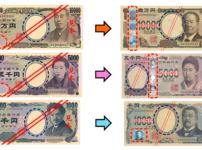

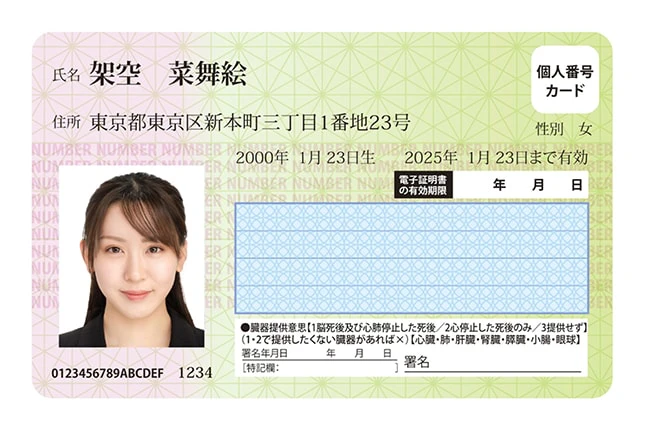

2016年以降導入されたマイナンバー制度は、日本国内のすべての住民に固有の識別番号を付与することを目的としています。現在、銀行口座とマイナンバーの紐付けは任意ですが、給付金や税金の還付手続きの簡略化など、行政手続きの効率化のために推進されています。

金融機関は、マイナンバーと紐付けられた口座を管理する義務を負っています。将来的には、マイナンバーと銀行口座の紐付けが義務化される可能性も指摘されており、そうなれば、政府が個人ごとの金融資産をより容易に追跡できるようになる可能性があります。

現時点では任意であるものの、その利便性から紐付けが進んでおり、将来的な義務化も視野に入れると、個人の金融資産に対する政府の監視能力は高まる傾向にあると言えます。

2.3 FATFによる規制

FATF(Financial Action Task Force:金融活動作業部会)は、マネーロンダリング(資金洗浄)およびテロ資金供与対策に関する国際的な基準を設定する機関です。日本はFATFのメンバーであり、その勧告を遵守する義務があります。

FATFの規制に基づき、日本の金融機関は、疑わしい取引を政府に報告する義務を負っています。この報告義務は、犯罪収益の移転やテロ資金の調達を防ぐために不可欠であり、金融機関は顧客の本人確認を徹底し、取引のモニタリングを行う必要があります。

FATFの規制は、金融システムを不正な活動から守るために政府による金融活動の監視を必要とするものであり、その過程で取引データへの政府アクセスも伴います。

2.4 共通報告基準(CRS)

CRS(Common Reporting Standard:共通報告基準)は、OECD(経済協力開発機構)が策定した、参加国間の税務当局が金融口座情報を自動的に交換するための国際的な枠組みです。

日本の金融機関は、非居住者が保有する金融口座の情報を国税庁に報告する義務があり、報告された情報は、その口座保有者の居住地の税務当局と自動的に交換されます。報告される情報には、口座名義人の氏名、住所、税務上の居住地、納税者番号、口座残高、年間取引額などが含まれます。

CRSは主に国際的な脱税を防ぐことを目的としていますが、政府間で金融情報を共有するための法的枠組みとインフラが存在することを示しており、直接的な意図ではないにせよ、将来的には国内目的での情報共有に拡大される可能性も否定できません。

2.5 政府による情報開示請求と口座凍結

政府、特に税務当局は、税務調査や違法行為の疑いがある場合など、特定の状況下において銀行に情報開示を請求することができます。また、日本の銀行は、政府や税務当局の指示に基づき、特定の口座を凍結する権限を持っています。

例えば、税務調査で問題があると判断された場合、銀行が口座名義人に通知することなく資金を凍結するケースもあり得ます。口座凍結は、不正利用の疑い、法的措置、あるいは認知症の発症や相続の発生など、さまざまな理由で実施される可能性があります。

政府が情報開示を請求し、口座を凍結する権限を持つことは、たとえ金融犯罪の防止や脱税の防止といった正当な理由があったとしても、日本の伝統的な銀行システム内では、個人が自身の資産に対して持つ管理権が限定的であることを示唆しています。

3. 国家権力外で賢く資産を守る!今すぐできる秘密の管理術

はじめに、より高いプライバシー、管理、および資産の多様化を求める人々にとって、従来の日本の銀行以外の選択肢を検討することは有効な手段となり得ます。以下に、国家権力の監視を回避し、より自由に資産を管理するためのいくつかの方法を紹介します。

3.1 海外銀行に預金する:日本の金融庁の監視を逃れる

3.1.1 国際銀行の海外支店を利用する

HSBC香港、HSBCシンガポール、シティバンク・シンガポール、DBS銀行などの信頼できる国際銀行の海外支店に口座を開設することを検討できます。これらの支店は、それぞれの管轄区域の金融当局(香港金融管理局(HKMA)、シンガポール金融管理局(MAS)など)の規制監督下にあります。

これらの海外支店に資金を預けることは、日本の金融庁(FSA)からの直接的な監視から一定の距離を置くことを意味する可能性があります。ただし、CRSのような報告義務を含め、受け入れ国の規制を理解することが不可欠です。

3.1.2 考慮事項

海外の銀行を利用する際には、その国の金融システムの安定性、銀行の評判、口座開設要件(居住者であることや、その国との強いつながりが必要な場合もあります)、手数料、言語の壁などの要素を考慮する必要があります。

また、海外口座であっても、日本の税務当局への報告義務が発生する可能性があることを忘れてはなりません。海外の銀行を利用することは、一定の分離を提供するものの、日本へのすべての報告義務から完全に解放されるわけではありません。個人の居住国における納税義務は依然として存在します。

3.2 オフショア銀行口座の開設:プライバシーを最大限に確保

3.2.1 オフショア管轄区域の検討

プライバシーと有利な税制で知られるオフショア金融センター(タックスヘイブンと呼ばれることもあります)に銀行口座を開設することを検討します。人気のあるオフショア管轄区域の例としては、スイス(UBS、クレディ・スイス )、バハマ、ケイマン諸島、モナコ、ドバイなどがあります。

これらの管轄区域におけるオフショアバンキングは、一部の国における厳格な銀行秘密法により、強化されたプライバシーを提供する可能性があります。しかし、国際的な規制と情報交換協定は、この秘密にますます影響を与えています。

3.2.2 メリットとリスク

より高いプライバシーと資産保護などの潜在的なメリットが強調されます。より高い手数料、規制変更の可能性、評判の良い機関の選択の重要性(一部の管轄区域では監督が緩い可能性がありますが、ケイマン諸島は規制遵守を重視しています)、およびオフショア資産

の報告に関する日本の税法の遵守の必要性などのリスクについて説明します。

OECDのイニシアチブや「タックスヘイブン対策」の強化など、オフショア口座を通じた脱税と闘うための国際的な取り組みがますます強化されていることに言及します。プライバシーのためのオフショアバンキングの魅力は、グローバルな金融情勢における透明性の向上と規制の強化とのバランスを取る必要があります。それは、正当な納税義務を回避するための確実な方法ではありません。オフショア口座の開設は慎重な検討が必要です。

3.3 仮想通貨(暗号資産)を活用する:国家の監視網をかいくぐる

3.3.1 資産管理における仮想通貨の利用

ビットコインやUSDTなどの仮想通貨を、従来の銀行システム外で資産を管理する手段として活用することを提案し、それらの分散型および匿名性の高い取引の可能性に注目します。取引は公開台帳(ブロックチェーン)に記録されますが、ウォレットの所有者の身元は必ずしも現実世界の身元に直接リンクされているわけではなく、一定のプライバシーを提供することを説明します。

仮想通貨ウォレットは、国家当局による監視が及びにくい資産管理手段の一つであることに言及します。仮想通貨は、分散型の性質と仮名アドレスの使用により、従来の銀行口座と比較して高いレベルのプライバシーを提供する可能性があります。ただし、取引は完全に匿名ではなく、特にブロックチェーン分析ツールと、取引所がユーザーを識別することを義務付ける規制の開発により、追跡される可能性があります。

3.3.2 プライバシーとリスク

価格変動、セキュリティ脆弱性(取引所やウォレットのハッキング)、仮想通貨取引に対する政府規制と監視の強化の可能性など、仮想通貨に関連するリスクについて説明します。

リスクを軽減するために、安全なウォレットを使用し、テクノロジーを理解することの重要性に言及します。一部の国では、マネーロンダリングと脱税を防ぐために、仮想通貨取引の監視を強化していることに注意してください。仮想通貨取引におけるプライバシーを高めるためのVPNの使用について簡単に言及します。

潜在的なプライバシー上のメリットを提供する一方で、仮想通貨はリスクの高い資産クラスであり、規制当局の監視がますます厳しくなっており、純粋にプライベートな富の保管手段としての長期的な存続可能性に影響を与える可能性があります。

3.4 金(ゴールド)で資産を保全する:普遍的な価値

3.4.1 価値の貯蔵としての金

富を保全し、銀行口座に対する政府の監視を回避する伝統的な方法として、金への投資を提案します。金は歴史的に、経済的不確実な時期の安全な避難資産と見なされてきたことを説明します。

3.4.2 現物金と金ETF

金融機関を必ずしも介さないため、最大限のプライバシーのために現物金(延べ棒、コイン)を所有するオプションについて説明します。物理的な保管(盗難、セキュリティ)に関連するリスクについて言及します。これに対し、取引が容易ですが金融システム内に保有されているため、監視の対象となる可能性のある金ETF(上場投資信託)への投資について説明します。

現物金は、正式な金融システムと政府の監視外で資産を保有する最も直接的な方法を提供します。ただし、物流上の課題とセキュリティリスクが伴います。金ETFは便利ですが、同じレベルのプライバシーは提供しません。

3.4.3 考慮事項

現物金の大量取引は、依然として報告義務の対象となる可能性があることに言及します。金は利息や配当のような収入を生み出さないことを強調します。金は安全な避難資産となる可能性がありますが、高成長の投資ではなく、すべての人々の財務目標に適しているとは限りません。現物での保有には盗難のリスクがあります。

3.5 海外プライベートファンドへの投資:富裕層の選択肢

3.5.1 海外プライベートファンドの概要

海外プライベートファンドを、通常は富裕層や機関投資家が利用できる投資手段として簡単に紹介します。これらのファンドは、非公開企業や資産に投資し、分散投資のメリットを提供できることに言及します。

3.5.2 規制の側面

プライベートファンドは、それぞれの管轄区域(ケイマン諸島のファンドの場合はケイマン諸島金融管理局、米国ではSECなど)の規制の対象となることを認めます。分散投資を提供する一方で、これらの投資は、特に国際協定と報告義務を考慮すると、政府の監視から完全にプライベートであるとは限りません。

海外プライベートファンドへの投資は、分散投資の機会を提供しますが、独自の規制があり、完全な金融プライバシーを保証するものではありません。これらは通常、富裕層向けの洗練された投資です。

4. 【議論を呼ぶ?】金融プライバシー vs. 国家の監視:どちらが重要か?

個人の金融プライバシーの権利と、脱税、マネーロンダリング、テロ資金供与などの正当な目的のために金融活動を監視する必要性との間に存在する本質的な緊張関係を提示します。

政府の監視は、金融システムの安定を確保し、社会に害を及ぼす違法行為を防ぐのに役立つ可能性があることを認めます。しかし、政府の行き過ぎた行為の可能性と、個人の金融的自律性とプライバシーの重要性も強調します。

金融プライバシーと政府の監視のどちらが重要かという議論には、両側に正当な主張があるという微妙な視点を導入することを目的としています。これは、より思慮深い結論のための舞台を設定します。ユーザーのクエリは政府の監視に関する懸念に触れているため、反論とそのような監視の背後にある理由に対処することは、バランスの取れたレポートにとって不可欠です。

5. 今日から始める! 国家権力外で資産を守るためのステップ

主要な方法の要約従来の日本の銀行外で資産を管理するためのさまざまな方法(海外銀行口座、オフショア口座、仮想通貨、金、海外プライベートファンド)について簡単にまとめます。

5.1 実行可能なアドバイス

これらのオプションのいずれかを選択する前に、徹底的な調査とデューデリジェンスを行うことの重要性を強調します。日本と外国の管轄区域の両方における規制と報告義務を理解するよう読者にアドバイスします。適用されるすべての法律を遵守するために、金融および法律の専門家に相談することをお勧めします。

分散投資を行い、すべての資産を単一の代替手段に投入しないことの重要性を強調します。脱税などの違法行為にこれらの方法を使用しないように注意してください。

5.2 責任の強調

読者に、自身の金融オプションを理解し、関連するリスクと責任を認識しながら、情報に基づいた意思決定を行うために積極的に行動するよう促して結論とします。このセクションでは、行動を促す「ホリエモン的」アプローチに沿って、実践的で実行可能なステップを提供します。責任ある情報に基づいた意思決定を強調します。ユーザーのクエリは資産の管理方法を尋ねているため、具体的な手順を提供することは、ブログ投稿が価値があり、実行可能であるために不可欠です。

6. 結論

以下に、各資産管理方法の比較表を示します。

| 方法 | 潜在的なメリット | 潜在的なリスク | 主な規制上の考慮事項 |

|---|---|---|---|

| 海外銀行口座 | 日本の金融庁の直接的な監視からの分離 | 口座開設要件、手数料、言語の壁 | 受け入れ国の規制、日本へのCRS報告の可能性 |

| オフショア銀行口座 | 一部の管轄区域でのプライバシーの強化 | より高い手数料、規制の変更、管轄区域の評判 | オフショア資産に関する日本の税法、国際的な監視の強化 |

| 仮想通貨 | 匿名性と分散型管理の可能性 | 価格変動、セキュリティリスク(ハッキング)、進化する規制 | 将来の規制の可能性、取引所の報告義務 |

| 金(現物) | 直接的な管理、金融システム外 | セキュリティ、収入の不発生 | 大量取引の報告義務の可能性 |

| 海外プライベートファンド | 分散投資の機会 | 高い投資ハードル、流動性の問題、ファンド固有のリスク、管理手数料 | ファンドの管轄区域(例:ケイマン諸島、米国)の規制、日本への報告の可能性 |

金融プライバシーを求める動きと、透明性と金融犯罪防止を目的とした規制の強化という、相反する傾向が明確に存在します。完全な匿名性を達成することは困難かもしれませんが、様々な戦略が、日本の政府による直接的な監視から異なるレベルの分離を提供します。

従来の銀行外で資産を管理する各方法には、慎重な評価が必要な独自のメリット、リスク、および規制上の考慮事項が伴います。SWIFTコードに関する誤解は、ブログ投稿が対処できる金融リテラシーの潜在的なギャップを浮き彫りにしています。マイナンバー制度は、現時点では銀行との連携は任意ですが、政府による金融情報へのアクセス拡大の傾向を示しています。

FATFやCRSのような国際的な規制は、金融プライバシーに大きな影響を与え、国境を越えた金融情報の報告を義務付けています。最終的な手段の選択は、個人のリスク許容度と目標によって異なります。

どの方法を選択するにせよ、専門家への相談と、関連法規の遵守は絶対条件です。情報を集め、リスクを理解した上で、あなた自身の判断で最適な資産管理方法を選択しましょう。

【免責事項】

本記事は、一般的な情報提供を目的としており、個別の投資助言を行うものではありません。記事の内容に基づいて行動する際は、必ずご自身の責任において、専門家にご相談ください。本記事の情報に基づいて被ったいかなる損害についても、筆者および関係者は一切の責任を負いません。

💬 あなたの体験や意見を聞かせてください!

感想・リクエスト・タレコミ、大歓迎!

下の送信ボタンから、あなたの意見をぜひお寄せください。

🎁 今ならもれなく3大プレゼント! 🎁

- 💡 「最新詐欺手口&対策リスト(2025年版)」

👉 急増する詐欺の手口と回避策を、わかりやすく解説! - 💰 「知らなきゃ損!政府の補助金&助成金リスト」

👉 住宅・子育て・医療・教育…今すぐ使えるお金をチェック! - 🏦 「銀行・クレジットカードの隠れ手数料一覧」

👉 知らずに払ってる手数料、サクッと削減する方法を伝授!

👇 あなたの一言が、新たな情報発信のヒントに!

今すぐ送信して、プレゼントをGET🎁✨